Das ist mein kompletter Guide zu den Kosten von Kreditkarten.

Und wie du sie vermeidest.

Es gibt in Deutschland kostenlose Kreditkarte ohne einen Haken und Kreditkarte mit einer Jahresgebühr von 660 € und versteckten Kosten.

Hier habe ich 12 mögliche Kosten von Kreditkarten gesammelt, mit Beispielen und Tipps dazu, wie du sie vermeidest.

Ich fange mit einem gängigen Missverständnis an.

1. Wie viel kostet das Bezahlen mit einer Kreditkarte?

Händler bezahlen eine Gebühr für das Annehmen von Kreditkarten, nicht du als Kunde.

Nein. Händler zahlen eine Gebühr für die Annahme von Kreditkarten. Verbraucher zahlen in Deutschland keine Gebühr für das Bezahlen mit einer Kreditkarte.

Kreditkarten-Institute wie Mastercard schließen in den AGB die Weitergabe von Händlergebühren an Kunden aus.

Es gibt auch eine EU-Richtlinie gegen Kreditkartengebühren.

Einige Flugvergleichsportale ignorieren das leider nach wie vor.

2. Wie viel kostet die Jahresgebühr einer Kreditkarte?

Es gibt Kreditkarten ohne eine Jahresgebühr.

Die gängigsten Kreditkarten haben in Deutschland eine Jahresgebühr zwischen 0 € bis 720 €. Dauerhaft von der Jahresgebühr befreit ist zum Beispiel die awa7 Visa Card, Deutschland Kreditkarte Classic und die TF Bank Mastercard Gold. Mehr dazu steht in meinem Vergleich der besten Kreditkarten.

Kreditkarten mit einer Jahresgebühr haben Zusatzleistungen, zum Beispiel Versicherungen, günstigere Zinsen und Rabatte.

Die häufigsten Angebote in Deutschland schwanken zwischen 99 € für die Barclays Platinum Double und 720 € (60 € pro Monat) für die American Express Platin.

Befreiung im 1. Jahr oder durch Umsatz: Als Neukundenrabatt erlassen Banken gerne den Jahresbeitrag im ersten Beitragsjahr. Eine andere Lösung ist ein Mindestumsatz, ab der keine Jahresgebühr anfällt.

Auf Antrag verzichtet American Express zum Beispiel auf den Beitrag für die Amex Gold ab 10.000 €.

3. Welche Kosten fallen für den Kreditrahmen einer Kreditkarte an?

Echte Kreditkarten mit einem Rahmen können Zinsen haben.

Echte Kreditkarten und Revolvoing Kreditkarten haben einen Verfügungsrahmen (Kreditrahmen). Richtig abgerechnet, verursachen solche Kreditkarten keine Zinsen. Es gibt folgenden Unterschied:

Ausnahmen: Einige Banken verlangen für einzelne Dienstleistungen auch mit Echten Kreditkarten (Credit Card) Zinsen vor der nächsten Abrechnung. Ein Beispiel dafür war die Gebuhrenfrei Gold Card. Mit ihr sind früher schon am 3. Tag nach dem Geld abheben Zinsen an.

4. Wie viel kostet die Geldautomatengebühr?

Es gibt Kreditkarten ohne Fremdwährungs- und Geldautomatengebühr.

Es gibt Kreditkarten, die weltweit keine Gebühren für das Geld abheben verlangen, Karten mit einer generellen Geldautomatengebühr und Karten mit einer Fremdautomatengebühr.

Eine Fremdautomatengebühr fällt für Geldautomaten an, die nicht zur eigenen Bank oder einer Partnerbank gehören. Zusätzlich behandeln Banken gerne EU-Mitgliedsländer und Drittländer unterschiedlich.

Falls Banken eine Gebühr verlangen, ist ein prozentualer Anteil am abgehobenen Betrag zwischen 0,5 % bis 5 %, mit einem Mindestbetrag zwischen 4 und 10 € oder eine Pauschale zwischen 4 und 10 € ist in Deutschland üblich.

Mehr lesen:

Geld abheben im Ausland: So vermeidest Du hohe Gebühren!

Beispiele: Teuer ist die American Expess Platinum, mit einer Mindestgebühr von 5 € oder 4 % der abgehobenen Summe. Online-Banken haben oft eine Freimenge pro Monat. Das kostenlose N26 Konto erlaubt zum Beispiel 5 Bargeldabhebungen pro Monat ohne Gebühren.

Aber es gibt auch eine ganze Reihe von gebührenfreien Kreditkarten, die keine eigene Geldautomatengebühr haben.

5. Wie viel kostet die Fremdwährungsgebühr?

Für das Bezahlen in einer Fremdwährung verlangen die meisten Banken aus Deutschland eine Gebühr.

Die meisten deutschen Kreditkarten haben eine Fremdwährungsgebühr oder eine Auslandseinsatzgebühr zwischen 1 und 3 % der Rechnungssumme. Zur Auslandseinsatzgebühr komme ich im nächsten Punkt.

Die Fremdwährungsgebühr ist eine Gebühr für die Umrechnung von Währungen. Im Fall von Visa und Mastercard hängt sie von deiner herausgebenden Bank ab. Visa und Mastercard verlangt keine eigene Fremdwährungsgebühr. Amex und Diners Card Kreditkarten haben eine eigene Fremdwährungsgebühr.

Kreditkarte ohne eine Fremdwährungsgebühr kommen deswegen in Deutschland von Visa und Mastercard.

Mehr lesen: 8 besten Kreditkarten ohne eine Fremdwährungsgebühr im Vergleich!

Beispiel: Du zahlst mit einer in Euro geführten Kreditkarte in einem Restaurant in Dänemark mit Dänischen Kronen oder bestellst aus einem Online-Shop in US-Dollar aus den USA.

6. Wie viel kostet die Auslandseinsatzgebühr?

Gute Kreditkarten haben keine Auslandseinsatzgebühr.

Die Auslandseinsatzgebühr ähnelt der Fremdwährungsgebühr. Sie macht im Schnitt 1 bis 3 % der Rechnungssumme aus. Der Unterschied ist, dass die Auslandseinsatzgebühr auch anfällt, falls du eine Rechnung in einem Drittland außerhalb der EU in Euro bezahlst.

Das kann zum Beispiel eine Bestellung aus einem Online-Shop in den USA in Euro oder eine Restaurantrechnung in Euro in Thailand sein.

Innerhalb der Euro-Zone gibt es keine Auslandseinsatzgebühr mit Euro-Rechnungen.

Außerhalb der Euro-Zone, zum Beispiel in Polen, können Banken eine Fremdwährungsgebühr anstatt einer Auslandseinsatzgebühr verlangen.

Keine eigene Auslandseinsatzgebühr verlangen Visa und Mastercard. Die Gebühr hängt von den Konditionen deiner Bank ab. Kreditkarten ohne eine Fremdwährungs- und ohne eine Auslandseinsatzgebühr gibt es in Deutschland deswegen nur von Visa und Mastercard.

7. Kosten für das Aufladen und Überweisungen auf das Kreditkartenkonto

Debit Kreditkarten können eine Gebühr für das Aufladen von ihrem Konto haben.

Manche Banken verlangen für das Aufladen (Überweisungen) auf das Kreditkartenkonto eine Gebühr.

Das ist eine häufige Gebühr von Prepaid und Virtuellen-Kreditkarten. Mit Prepaid und Virtuellen-Kreditkarten kann nur das Geld ausgegeben werden, dass auf dem Konto vorhanden ist.

Weil mit der Aufladung der Karten Kosten verbunden sein können, verlangen Banken eine Gebühr. Meistens macht sie 0,5 bis 1% der Überweisungssumme aus. Transferwise ist eine Debit Prepaid Mastercard, mit der keine Gebühren für die Überweisungen auf das Konto in Euro in der EU anfallen.

Ein Sonderfall ist die Überweisung von Geld auf das Kreditkartenkonto zur Erhöhung des Limits. Damit kann man zum Beispiel teure Ausgaben über dem normalen Kreditrahmen zahlen.

Dafür verlangen manche Herausgeber von Kreditkarten eine Gebühr. Ein Beispiel ist eine Kreditkarte mit einem Rahmen von 1.000 €, auf die 2.000 € überwiesen werden, zur Zahlung einer Reise für die Familie um 3.000 €.

8. Welchen Wechselkurs haben Kreditkarten?

Kreditkarten von Visa und Mastercard haben den besten Wechselkurs.

Der Wechselkurs von Visa und Mastercard weicht vom echten Marktpreis (Devisenmittelkurs) nur 0,2 bis 1,5 % ab. Suche gerne eine Wechselstube mit einem günstigeren Kurs. Du findest sie in den wenigsten Ländern.

Die genaue Abweichung hängt von der Währung ab. Seltene Währungen haben einen höheren Aufschlag. American Express und Diners Card haben einen schlechteren Kurs.

Banken können sich entscheiden, ob sie mit dem Kurs des Kreditkarteninstituts oder einem eigenen Wechselkurs abrechnen. Der Kurs von Banken ist mit wenigen Ausnahmen immer schlechter als von Kreditkarteninstituten. Leider schreiben sehr wenige Banken an, welchen Kurs sie genau verwenden.

Hier habe ich mehr zur Suche nach dem Wechselkurs von deiner Kreditkarte geschrieben. Die Zahlung mit einer Kreditkarte ist in Fremdwährungen in der Regel trotzdem die günstigste Lösung. Das vermeidet auch den Vergleich von Wechselstuben und zu viel gewechseltes Geld.

Positive Beispiele: Wise (vormals Transferwise) rechnet seine Mastercard Kreditkarte in mehr als 50 Währungen mit dem echten Marktpreis ab.

Die Abrechnung von allen anderen Visa und Mastercard Kreditkarten mit dem echten Marktpreis ist mit der Curve App Kreditkarte möglich. Das funktioniert über eine zentrale Mastercard Debit Kreditkarte von Curve, die vor die anderen Kreditkarten geschaltet wird.

9. Kosten für den Versand (Porto) einer neuen Kreditkarte mit der Post

Einige Banken verlangen ein Porto für den Versand von kostenlosen Kreditkarten, damit sie niemand zum Spaß bestellst.

Ein Porto für den Versand der Kreditkarten verlangen Herausgeber von Prepaid Kreditkarten gerne. Dadurch sollen Spaß-Bestellungen von Karten verhindert werden. Die meisten Anbieter sind dazu übergegangen, dass eine erste kleine Überweisung auf das Konto für den kostenlosen Versand der Karte ausreicht.

Kleine Regionalbanken verlangen abgesehen davon noch gerne eine Gebühr für den Versand von Kreditkarten.

10. Eigengebühren von Geldautomaten

Türkische Geldautomaten gehören weltweit zu den teuersten. Vergleiche ihre Gebühren!

Betreiber von Geldautomaten können von deiner Kreditkarte unabhängige Gebühr für das Geld abheben verlangen. Das kommt speziell mit Touristengeldautomaten, zum Beispiel von Euronet und Geldautomaten in Ländern wie Thailand, der Türkei und den USA vor.

Hebe deswegen immer dort Geld ab, wo das auch die Einheimischen machen. Geldautomaten in Wechselstuben, Flughäfen und Bahnhöfen sind meistens eine Kostenfalle.

Die Herausgeber von Kreditkarten haben keinen Einfluss darauf, ob Betreiber von Geldautomaten eine Gebühr verlangen oder nicht. Die meisten Banken und Kreditkarteninstitute haben auf ihrer Webseite oder in der App eine Liste mit Geldautomaten (ATM), mit denen das Geld abheben kostenlos ist.

Ersatz von Eigengebühren: Früher haben einige deutsche Banken auf Antrag Eigengebühren von Geldautomaten ersetzt. Das hat DKB zum Beispiel lange gemacht. Als letzte Bank hat das Service die Santander mit der 1plus Visa Card im April 2020 eingestellt.

11. Kosten durch die Touristenfalle Dynamic Currency Conversion

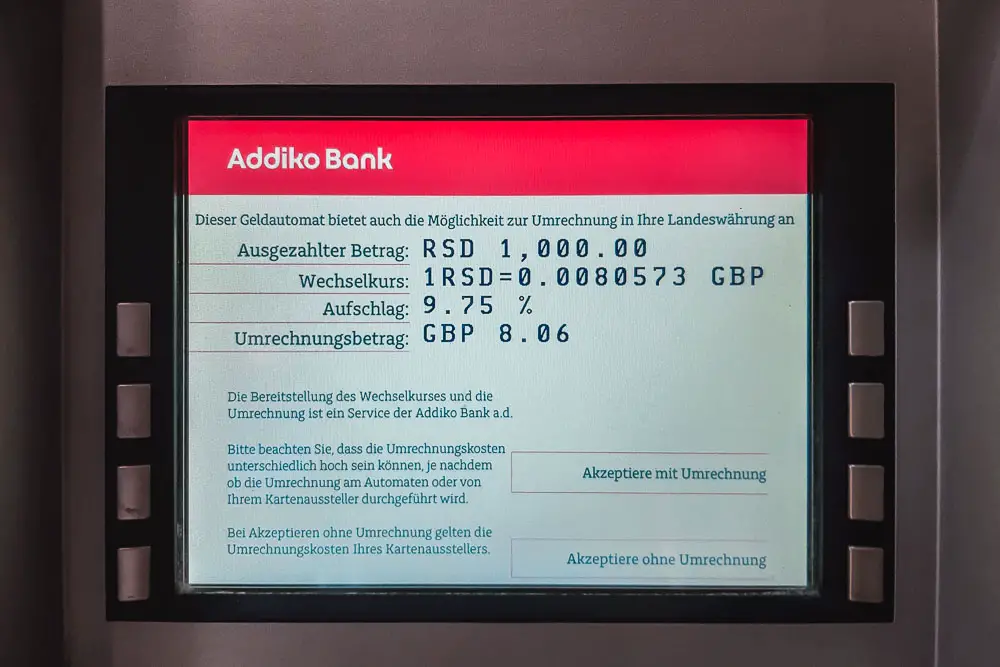

DCC-Abfrage im Flughafen Nis mit einem Aufschlag von 9,75 %

Die Dynamic Currency Conversion (DCC) ist kein Service, sondern die meiner Meinung nach häufigste Touristenfalle der Welt.

Kennst du die Frage von Geldautomaten oder Kartenlesegeräten im Ausland: "In Euro oder in der Landeswährung abrechnen?" Rechnest du außerhalb der Euro-Zone in Euro ab, darf der Betreiber der Geldautomaten, des Kartenlesegeräts oder des Online-Shops den Wechselkurs festlegen.

Der Kreditkartenkurs, speziell von Visa und Mastercard, ist günstiger. Ich habe noch nie das Gegenteil gesehen. Die Umrechnung mit DCC kostet meist 4 bis 12 % der Rechnungssumme. Dazu kommt, dass Banken trotzdem eine Auslandseinsatzgebühr verlangen können, weil die Zahlung im Ausland war.

Das kann auch mit Online-Shops vorkommen. Ein Beispiel dafür ist eine Bestellung mit Amazon.com aus den USA mit dem Umrechnungskurs von Amazon. Das machen fast alle Online-Shops so, egal ob Reiseportal, Kleidung oder Spieleplattform.

Wichtig: Rechne Zahlungen mit einer Kreditkarte immer in der Währung der Kreditkarte ab! Bedeutet, rechne mit einer Euro-Kreditkarte immer in Euro ab. Das Kreditkarteninstitut oder die Bank erledigt die Umrechnung.

Machst du das nicht, kann der Händler einen eigenen Wechselkurs festlegen. Der Kurs ist meist 4 bis 12 % schlechter.

12. Mögliche andere Kosten von Kreditkarten

Es gibt alle möglichen zusätzlichen Gebühren, die zusammen mit Kreditkarten anfallen können.

Zusätzlich können noch andere Kosten möglich sein. Sie hängen vor allem von der Nutzung der Kreditkarte ab. Damit meine ich den Preis für den Ersatz von einer verlorenen Kreditkarte, den Antrag einer Partnerkarte oder eine Rückbuchung von einer Zahlung.

Gibt es tatsächlich kostenlose Kreditkarten?

Ja. Es gibt Kreditkarten, die tatsächlich kostenlos sind, sofern du den Rahmen nicht verwendest.

Ja. Es gibt tatsächliche kostenlose Kreditkarten. Von kostenfreien Gold-Kreditkartenbis zu echten kostenfreien Kreditkarten mit einem Verfügungsrahmen gibt es alles auf dem Markt.

Die tatsächlichen Kosten hängen schlussendlich von den Konditionen der Kreditkarte und ihrer Verwendung ab. Es gibt echte Kreditkarten mit einer automatischen Abrechnung ohne Jahresgebühr, ohne Auslandseinsatzgebühr und ohne Geldautomatengebühr.

Falls du dazu noch eine Frage hast, eine eigene Meinung oder Erfahrungen teilen möchtest, dann schreibe mir gerne unten in den Kommentaren.