Wir haben drei Konten von Wise.

Ich habe seit 2017 einen privaten Wise Borderless Multi-Währungs-Account und seit 2018 einen Wise for Business Account. Damals trugt Wise noch den Namen Transferwise.

Hier habe ich unsere Erfahrungen mit dem Wise Multi-Währungs-Konto nach inzwischen mehr als sieben Jahren gesammelt.

Den Beitrag habe ich 2020 das erste Mal veröffentlicht und ihn seitdem immer wieder aktualisiert.

Wie funktioniert das Wise Borderless Konto?

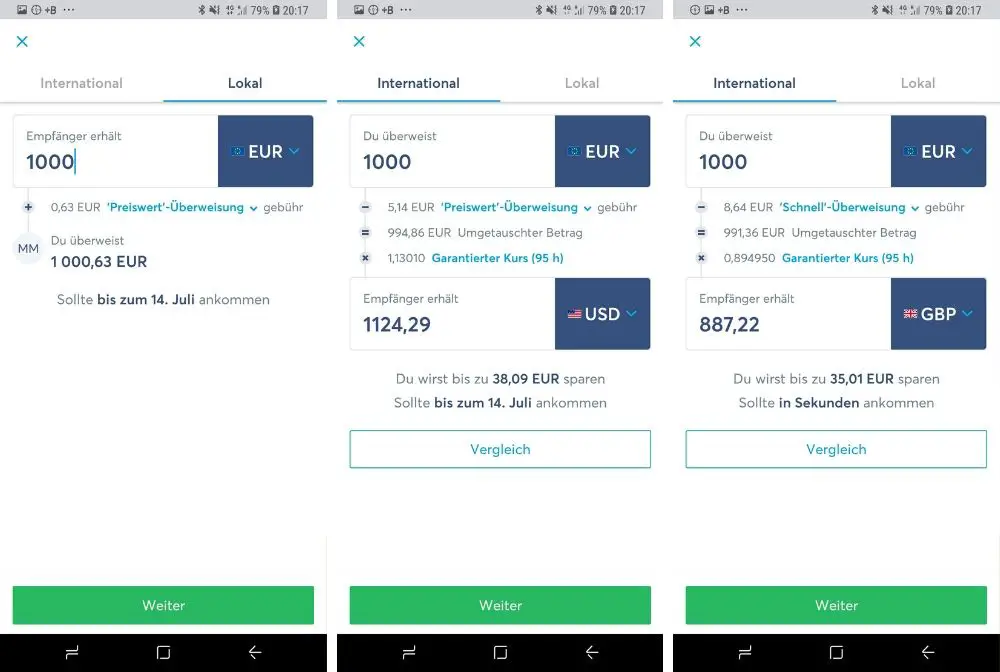

Screenshot: Das Kernstück von Wise sind günstige Auslandsüberweisungen, mehrere lokale Kontoverbindungen und die Verwaltung von mehr als 50 Währungen.

Wise ist ein dauerhaft kostenloses Multi-Währungs-Konto. Eine Kontoführungsgebühr, Mindestguthaben und andere laufende Kosten gibt es nicht. Das von der Financial Conduct Authority in London registrierte Unternehmen hat mehr als 10 Millionen weltweite Kunden.

Die Funktionen von Wise richten sich auf Vielreisende, Auswanderer, Grenzgänger, Austauschstudenten, Digitale Nomaden, Unternehmen mit internationalen Zahlungen und Überweisungen an Freunde, Kunden und die Familie aus.

Mit dem Konto ist die Verwaltung, der Zahlungseingang und Ausgang von mehr als 50 Währungen möglich. Wise wechselt Währungen außerdem immer mit dem echten Wechselkurs (Devisenmittelkurs), mit einer kleinen Gebühr.

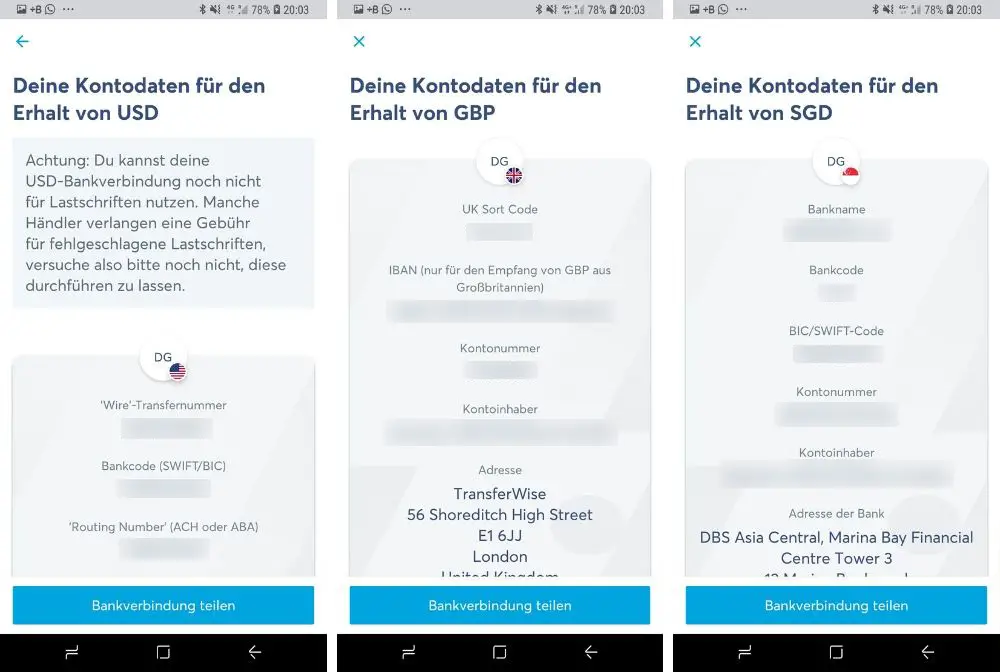

Du kannst im Konto Bankverbindungen aus der EU, dem Vereinigten Königreich, den USA, Australien und Neuseeland aktivieren. Der Empfang von Zahlungen ist aus mehr als 30 Ländern kostenlos.

Zum Konto gehört eine dauerhaft gebührenfreie Debit Visa Kreditkarte von Wise. Beim Bezahlen mit der Karte im Ausland bekommst du mit der Karte auch den Wechselkurs von Wise.

Internationale Überweisungen sind das Kerngeschäft von Wise. Auslandsüberweisungen kosten meinen Erfahrungen nach bis zu 80 % weniger als mit einer normalen Bank. Laut Wise ist das Angebot bis zu 18 Mal günstiger als PayPal.

Wise hat eine private Kreditkarte und eine Wise for Business Kreditkarte mit den identischen Konditionen.

Visa Kreditkarte von Wise

Zum Konto gehört eine dauerhafte gebührenfreie Debit Wise. Früher hat Wise noch eine Mastercard ausgegeben. Inzwischen gibt es nur noch die Visa.

Falls die richtige Währung schon auf dem Konto hinterlegt ist, rechnet Wise automatisch mit dem Konto, die Kreditkarte ab. Alternativ wechselt Wise automatisch die Währung mit dem besten Kurs und der kleinsten Gebühr um. Dadurch musst du nicht vorher daran denken. Nicht unterstützte Währungen wechselt Wise mit dem Tageskurs von Visa. Das ist der bestmöglichen Wechselkurse mit einer Kreditkarte.

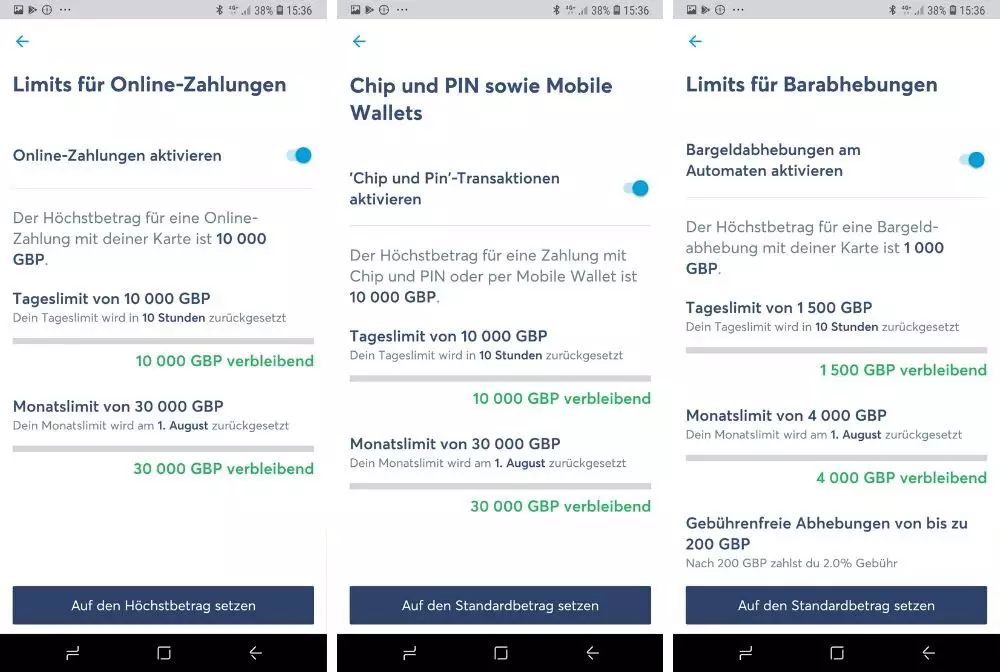

Das Geld abheben ist mit der Karte bis zu einem Gegenwert von 200 Britischen Pfund kostenlos.

Wise verlangt nur einmalig 5 € für den Versand der Karte.

Wichtig ist, dass es eine Debitkarte ist, also keine Kreditkarte mit einem Verfügungsrahmen. Sie rechnet wie andere Debitkarten gleich mit dem auf dem Konto hinterlegten Guthaben ab. Du kannst dadurch nur das Geld ausgeben, das sich auf deinem Wise Konto befindet. Das sehen manche als Vor- und Nachteil an.

Weil die Kreditkarte keinen Rahmen hat, nehmen Mietwagenhändler, Hotels und andere Unternehmen die Kreditkarte von Wise oft nicht als Kaution an. Dafür funktioniert die Abrechnung zu 100 % automatisch und du hast immer einen guten Wechselkurs. Es gibt dadurch außerdem keine Verzugszinsen.

Falls du noch eine Kreditkarte mit einem Verfügungsrahmen suchst, dann ist die awa7 Kreditkarte meiner Meinung nach momentan einer der sinnvollsten Reisekreditkarten in Deutschland.

Hier habe ich meine Erfahrungen mit der Wise Debit Visa Kreditkarte genau beschrieben.

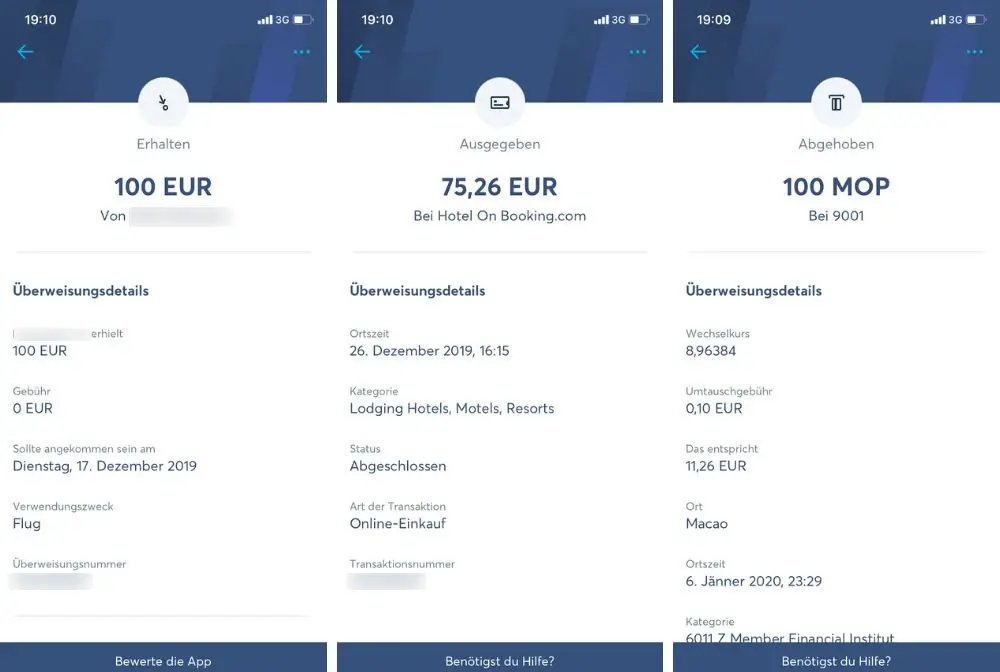

Screenshot: Wise zeigt nach einer Transaktion im Konto sofort die Gesamtkosten an, einschließlich des Wechselkurses. Bei Zahlungen mit der Wise for Business Kreditkarte versendet Wise sofort eine Push-Nachricht mit den genauen Kosten auf das Smartphone.

Gebühren von Wise Borderless

Hier geht es um die Gebühren für einen privaten Account von Wise. Die Gebühren für den Wise for Business Account habe ich hier beschrieben.

Für die Erstellung des privaten Kontos fallen keine Gebühren an. Es gibt nur Kosten für die Nutzung von Features.

- Geld einzahlen und empfangen: kostenlos aus mehr als 30 Ländern (EU-Inlandsüberweisung mit SEPA, eigene Kontoverbindungen in weiteren Ländern). Der Empfang von Geld in USD, GBP, PLN, AUD, NZD & EUR ist dadurch kostenlos.

- Kostenlose Bankverbindungen: IBAN in der EU mit BIC, Britische Kontonummer mit Sort-Code, US Routing und Wiring Number, Australisches Konto mit BSB Number und Neuseeländische Kontonummer.

- Wechselkurs: echter Marktpreis für mehr als 50 der wichtigsten Währungen mit einer kleinen transparenten Gebühr. Die genauen Kosten stehen immer auf der Startseite von Wise im Währungsrechner.

- Debit Visa Kreditkarte: 5 € für den Versand, sonst ist die Kreditkarte dauerhaft von der Jahresgebühr befreit. Ist eine Währung auf dem Konto nicht hinterlegt, wechselt Wise automatisch das günstigste Währungspaar mit dem geringsten Gebühren.

- Geld abheben: gebührenfrei mit der Debit Mastercard bis 200 Britische Pfund pro Monat oder einer anderen Währung mit dem gleichen Gegenwert.

- Überweisungen: Wise hat eine Pauschalgebühr für Auslandsüberweisungen. Sie hängt von der Währung und dem Land ab. SEPA-Überweisungen in der EU sind zum Beispiel kostenlos. Andere Länder fangen ab 0,63 Cent an. Die Kosten sind trotzdem im Schnitt deutlich günstiger als mit einer normalen Bank.

Eines der Hauptfeatures von Wise ist die Verwaltung von Konten in verschiedenen Währungen. Zahlst du zu Beispiel aus dem UK Britische Pfund auf dein Britisches Pfund Konto ein, fallen dafür keine Gebühren an.

Ist das Wechseln von Geld notwendig, tauscht Wise das Geld mit dem echten Marktpreis und einer kleinen Gebühr. Die genauen Kosten dafür stehen transparent auf einer eigenen Übersichtsseite.

Die genauen Kosten, wie viel Geld ankommt oder wie viel du versenden musst, siehst du außerdem immer vor einer Überweisung in deinem Konto.

Wie schneidet Wise im Vergleich mit anderen Fintechs ab?

Konkurrenz: Wise Borderless Account Vs. Revolut Konto und PayPal

Wise hat als Finanzdienstleister für Auslandsüberweisungen und für das Geld wechseln angefangen. Sie haben auf dem Markt einige Konkurrenten, dazu zählt zum Beispiel CurrencyFair, Transfer Go und Remitly.

Das Alleinstellungsmerkmal von Wise ist das Multi-Währungs-Konto.

Wise habe ich schon in die halbe Welt mitgenommen.

Erfahrungen, Review und Test des Wise Borderless Account

Der Antrag für das Konto von Wise funktioniert online in 5 Minuten.

Gleich nach der Kontoeröffnung kannst du ersten Währungskonten zur Überweisung von Guthaben anlegen.

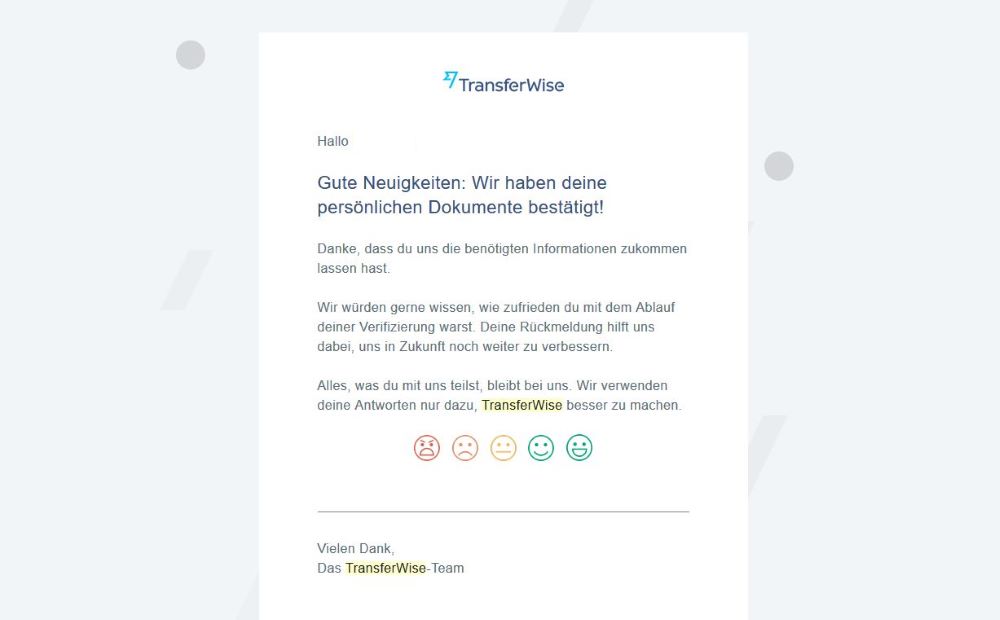

Wise fragt nur die Basisinformationen ab und verlangt noch eine Kopie von deinem Ausweis. Video-Ident oder Post-Ident ist nicht notwendig.

Ein Foto von meinem Reisepass hat damals für das private Konto ausgereicht. Dasselbe gilt für das private Konto von meiner Freundin Daria.

Screenshot: Für meinen privaten Account hat ein Scan von meinem Reisepass ausgereicht.

Eröffnung von Wise Borderless

Hier ist der Link zum Antrag.

Wise ist bei der Kontoeröffnung locker. Klar. Du kannst nur das Geld ausgeben, das auf dem Konto liegt. Das Unternehmen sitzt in London und vergibt weltweit Konten. Das ist auch ein Grund, weshalb sie Konten an Privatpersonen mit einer schlechten Bonität vergeben.

Dadurch ist Wise genauso für eine GmbH mit internationalen Zahlungen, Auslandsstudenten mit einem kleinen Einkommen und Digitale Nomaden eine gute Option.

Für das Geschäftskonto musste ich übrigens später noch einen Handelsregisterauszug nachreichen. In meinem Beitrag zum Wise for Business Geschäftskonto steht mehr dazu.

Screenshot: Zu Wise gehören kostenlosen Bankverbindungen aus der EU, der USA, UK, Singapur, Australien und Neuseeland. Dadurch sind Einzahlungen oft mit einer kostenlosen Inlandsüberweisung möglich.

Einzahlung auf dem Konto

Einzahlungen funktionieren auf die lokalen Kontoverbindungen von Wise kostenlos mit Inlandsüberweisungen. Das gilt zum Beispiel für alle SEPA Überweisungen in Euro in der EU. Die lokalen Bankverbindungen im UK und in den USA helfen dabei auch.

Einzahlungen mit Kreditkarten können Gebühren von den Kreditkarten verursachen. Meine Empfehlung ist deswegen immer eine normale Überweisung auf das Wise Konto. Das gilt für Auslandsüberweisungen, der Einzahlung von einem Guthaben auf dem Konto und alle anderen Zwecke.

Fremdgebühren von anderen Banken, an denen Wise nichts ändern kann, sind möglich. Zum Beispiel verlangt Payoneer trotz meiner US-Kontoverbindung von Wise eine eigene Gebühr, weil ich kein US-Unternehmen bin.

Screenshot: Wise ist ein auf Guthabenbasis geführtes Konto. Die Limits der Kreditkarte sind deswegen vergleichsweise hoch. Du kannst monatlich 30.000 € ausgeben. Mehr ist möglich.

Antrag der Kreditkarte

Früher hat eine kleine erste Einlage auf dem Konto für den Versand der Wise Debit Visa ausgereicht.

Inzwischen verlangt Wise 5 € für den Versand der Kreditkarte. Du kannst die Ausstellung gleich nach der Eröffnung des Kontos beantragen.

Die private Kreditkarte von meiner Freundin ist nach einer Woche angekommen. Meine Business Karte von Wise war auch nach einer Woche in der Post.

Wise versendet die Kreditkarten international. Du kannst auch eine Online-Kreditkarte einrichten. Das ist kostenfrei. Sie funktioniert sofort im Online-Handel oder du kannst sie auch gleich für Google Pay oder Apple Pay einrichten.

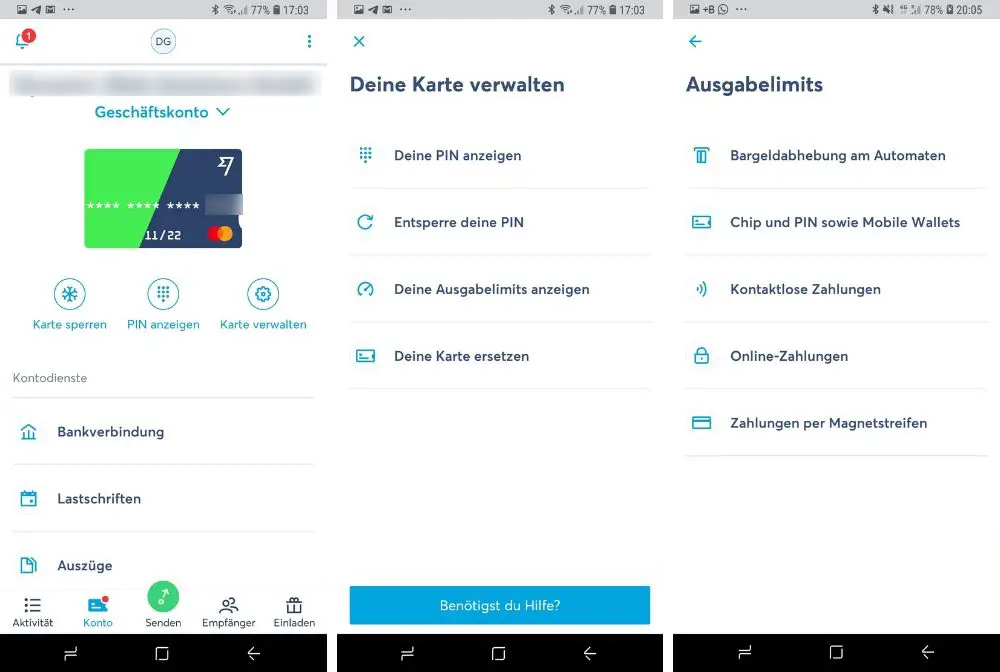

Screenshot: Die Verwaltung des Kontos ist komplett aus der App heraus möglich.

Freischaltung der Karte

Die Freischaltung der Kreditkarte funktioniert mit der Wise App. Der PIN-Code kommt dadurch nicht in einem getrennten Brief an. Das beschleunigt den Versand.

Die Kreditkarte ist nach der Aktivierung mit der App direkt einsatzbereit. Meine Freundin Daria und ich haben sie bisher problemlos in Ländern wie der Türkei, Russland, Indonesien, Australien, Hong Kong, Thailand, Malaysia, der Ukraine, Polen, Mexiko, Kolumbien und vielen anderen Destinationen verwendet.

Daria hat die Karte zum Testen mit Apple Pay verbunden. Ich habe sie in Google Pay hinterlegt.

Der Kurs von Wise ist im Praxistest deutlich günstiger als in normalen Wechselstuben, den klassischen Dienstleistern für Bargeldüberweisungen und normalen Banken.

Die Nutzung des Kontos in der Praxis

Wir reisen aufgrund von Konpasu.de jährlich im Schnitt in mehr als 20 Länder.

Zusätzlich habe ich Einkünfte und Ausgaben in mehreren Währungen. Die privaten Konten, das Geschäftskonto und die Kreditkarten verwenden wir deswegen mehrmals pro Monat.

Die App macht die Verwendung der Kreditkarte transparent. Gleich nach einer Zahlung schickt Wise eine Push-Nachricht mit dem aktuellen Wechselkurs und den gesamten Kosten zu. Die App ermöglicht zusätzlich eine schnelle Freischaltung und Sperrung der Kreditkarte.

Die Anlegung von Überweisungen ist auch mit der App möglich. Du siehst für Transaktionen vorab immer die Gesamtkosten und den garantierten Wechselkurs. Dadurch schickst du auf das Empfängerkonto immer den richtigen Betrag. Das ist speziell zur Zahlung von Rechnungen wichtig.

Das Online-Banking funktioniert am Desktop gleich wie mit allen anderen Banken.

Funktioniert Wise immer?

Gibt es Probleme?

Die meisten mir bekannten Probleme hängen mit dem Nachweis der Identität und Zahlungen an Firmenkonten zusammen. Wer einen Wohnsitz in der EU, den USA oder ähnlichen Ländern hat, muss sich darum kaum kümmern.

Hohe Überweisungen in Niedrigsteuerländer lösen ohne klar erkennbaren Zweck Rückfragen aus. Wise muss sich genauso an die grundlegenden Gesetze halten.

Sie sind auf internationale Überweisungen spezialisiert und kennen sich deswegen damit genauer aus. Eine Überweisung vom Vater für das Auslandssemester in Moskau ist deswegen kaum ein Problem.

Eine Überweisung an eine intransparente Firma nach Moskau kann aber ohne entsprechende Legitimierung ein Problem sein. Mehr steht dazu im Help Artikel für "Hohe Beträge".

Screenshot: Führe vor der ersten Überweisung alle Schritte für die Verifizierung durch. Das vermeidet Nachfragen und damit verzögerte Überweisungen.

Deaktivierung des Kontos

Wer hingegen regelmäßig Geld aus verschiedenen Ländern ohne einen klar erkennbaren Zweck erhält, muss mit Rückfragen rechnen. Stichwort Compliance.

Das hängt mit der Verwendung des Kontos zusammen. Fülle den Überweisungszweck immer nach dem Motto: "So viel wie notwendig und so wenig wie möglich aus".

Schaue zur Vermeidung von Probleme mit höheren Überweisungen zur Sicherheit noch einmal auf die Hilfe-Seite von Wise für "Hohe-Beträge".

Die kurzfristige Sperrung von Konten ist im Fall von schlecht ausgefüllten Überweisungen in problematische Ländern sonst eine Möglichkeit. Das Problem gibt es inzwischen mit allen Banken.

Die zunehmenden Regulierungen in die Richtung schränken den freien Finanzverkehr immer weiter ein. Das ist keine Idee von Wise.

Kreditkartenfalle DCC

Rechne alle Transaktionen mit der Kreditkarte immer in der Landeswährung ab. Rechnest du im Ausland nicht in der Landeswährung ab, gibst du dem Geldautomaten, Online-Shop oder Kartenlesegerät das Recht zum Wechseln von Währungen.

Der Kurs ist dann im Schnitt zwischen 4 bis 14 % schlechter. Das System nennt sich Dynamic Currency Conversion und ist meiner Meinung nach eine der häufigsten Touristenfallen.

Wise hat darauf leider keinen Einfluss, weil du aktiv dazu die Zustimmung gegeben hast.

Bisher hatten wir mit Wise keine unerwarteten Probleme. Wie jede andere Bank und jeder andere Finanzdienstleister fragen sie im Fall von Auslandsüberweisungen ab und zu nach zusätzlichen Nachweisen. Das ist zu erwarten.

Persönliche Probleme mit Wise

Bisher hatte ich erst einmal ein Problem mit meiner Wise Debitkarte in meinem Business Konto, aber nicht direkt mit Wise. Meine Kartendaten sind einmal gestohlen worden, was zu mehreren Abbuchungen von in Summe etwas mehr als 4.000 € geführt hat.

Ich hätte in dem Fall gerne eine Telefonnummer von Wise gehabt, um das Problem zu lösen. Die Karte habe ich in der App gesperrt. Die Transaktionen habe ich ebenfalls in der App urgiert. Mir war aber zwei Tage lange unklar, wie der folgende Ablauf sein wird. Erst nach zwei E-Mails mit dem Support war dann klar, dass Wise die Transaktionen rückgängig macht.

In Summe war das trotzdem in Ordnung. Ich habe mein Geld zurück. Aber in so einem Fall hätte ich gerne mit jemandem am Telefon gesprochen. Das gibt es im Fall von Wise leider nicht.

Wise prüft abgesehen, davon routinemäßig meinen Wohnsitz. Das ist normal. Banken und Finanzdienstleister sind dazu inzwischen gesetzlich verpflichtet. Ich hatte auch ein paar Mal eine Prüfung von Auslandsüberweisungen. Das ist ebenfalls normal. Wise ist dazu ebenfalls gesetzlich verpflichtet.

Ich kenne das auch von anderen Banken. Die typische kleine Sparkasse in Deutschland ist im Vergleich meistens deutlich schlimmer. Wer einen internationalen Lebensstil mit vielen Reisen, Auslandsüberweisungen oder Verwandten in anderen Ländern führt, muss leider zunehmend mit häufigen Prüfungen rechnen. Hast du keine sehr seltsamen Überweisungen und einen ordentlichen Wohnsitz, sollte in der Regel alles in Ordnung sein.

Wise verwenden wir selbst. Unsere Bewertung ist deswegen sehr positiv. Es ist eines der Konten, die sich für fast alle auszahlt. Es ist kostenlos und spart Geld.

Für wen lohnt sich ein Wise Konto?

Wise beschreibt sich selbst als Konto für Vielreisende, Grenzgänger, Unternehmen mit internationalen Überweisungen und Einnahmen, Digitale Nomaden, Austauschstudenten, für Überweisungen an Verwandte, Freunde und die Familie.

Der Beschreibung stimme ich zu.

Das ist eine Übersicht von typischen Kunden von Wise.

Meine gesamte Bewertung von Wise fällt ziemlich positiv aus. Ich nutze das Konto zusammen mit meiner Freundin auch laufend. Meiner Meinung nach ist es zusammen mit der Visa Debit Kreditkarte eines der besten Konten für Zahlungen in einer fremden Währung.

Das Wise Borderless Multi-Währungs-Konto ist kostenlos. Die Konditionen von Wise sind im Vergleich mit traditionellen Banken hervorragend. Das gilt speziell für den Wechselkurs und die Gesamtkosten von Auslandsüberweisungen.

Ich habe deswegen wenig Negatives zu berichten. Denke nur an einen ordentlich ausgefüllten Zweck von Auslandsüberweisungen. Die Wise Kreditkarte funktioniert außerdem in der Regel nicht zur Hinterlegung von Kautionen. Dafür wäre ein Verfügungsrahmen notwendig.

Für Auslandsreisen empfehle ich ohnehin mehr als eine Reisekreditkarte. Zusätzlich zur Visa von Wise ist eine Kreditkarte von Mastercard sinnvoll. Damit hast du die maximale mögliche Akzeptanzrate. Visa und Mastercard sind die beiden weltweiten Marktführer. Wer Kreditkarten annimmt, nimmt auch eine Visa oder eine Mastercard an.

Der Antrag der Kreditkarte funktioniert einfach und ist ohne Video-Ident in 5 Minuten erledigt. Dadurch ist er auch für internationale Unternehmen, Dauerreisende und Digitale Nomaden möglich.

Die Kosten von Wise sind transparent. Das ist meiner Meinung nach einer der größten Vorteile. Es gibt keine Überraschungen im Fall von Auslandsüberweisungen.

Das Konto zahlt sich deswegen meiner Meinung nach tatsächlich für alle aus, die Zahlungen in Fremdwährungen planen.

Hier ist der Link zum Antrag.

Jetzt möchte ich noch etwas von dir hören:

Hast du bisher gute oder schlechte Erfahrungen mit dem Wise Konto gemacht?

Schreibe mir deine Erfahrungen unten in den Kommentaren.